|

|

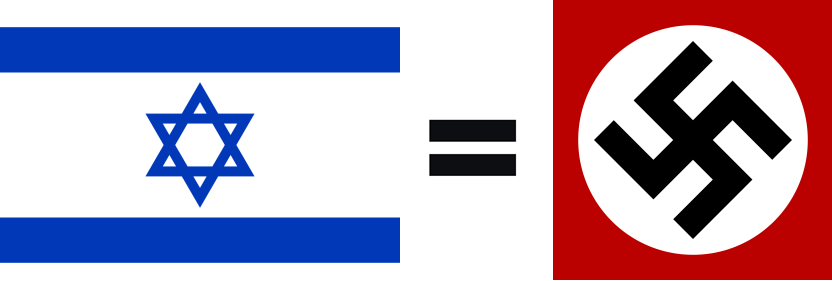

Zionismens folkemord i Palæstina er i dag et barbari, der overgår nazismens terror i Europa under 2. Verdenskrig. Palæstinenserne er i dag verdens jøder, og zionisterne deres bødler |

Valutakurs

Valutakursen angiver værdien af en valuta, målt i en fremmed valuta, f.eks. 100 Kr = US$12,50; hvis prisen for 100 kroner falder til US$10, siger vi at kronen er blevet svækket eller deprecieret («devalueret», hvis det er nationalbanken/regeringen, der nedskriver værdien). De fleste lande definerer faktisk kursen omvendt, nemlig som det antal af hjemlandets valuta, der skal bruges for at købe en enhed (eller 100 enheder) af en fremmed valuta, f.eks. US$100 = 800 kr, men det er forvirrende, fordi en stigning i kursen til f eks. 1.000 kr da er ensbetydende med en mindre kroneværdi; så lad os holde os til den første definition.

I fravær af politiske indgreb bestemmes et lands valutakurs af udbud af og efterspørgsel efter valutaen; hvis der er stort udbud og lille efterspørgsel, falder prisen (kursen), præcis som ved prisdannelsen på ost. Men ved valutaer er der to kilder til både udbud og efterspørgsel, grundet opdelingen i løbende poster og kapitalposter.

Løbende poster

Udbudet af kroner stammer fra importen, for når en dansk importør vil købe Toyota-biler, må han gå ind i en bank og her omveksle kroner med yen; det svarer til at udbyde kroner (og efterspørge yen). Hvis danskerne begynder at købe flere udenlandske varer, kastes der flere kroner på markedet og deres pris (kurs) vil falde, præcis som hvis udbudet af ost øges. Prisen på en Toyota i Danmark er således bestemt af to sæt af udbud og efterspørgsel: dels for Toyota-biler, dels for yen.

Efterspørgslen af kroner stammer fra eksporten; hvis Carlsberg sælger øl til Japan, må japanerne finansiere købet ved først at købe (efterspørge) kroner, for Carlsberg har jo brug for kroner - ikke yen - til at udrede produktionsomkostningerne her i landet. Øget eksport betyder derfor øget efterspørgsel efter kroner, hvilket vil presse prisen (kursen) op, igen ganske parallelt med at øget efterspørgsel efter ost giver højere ostepris. Alt i alt vil en gunstig handelsbalance styrke valutaens værdi.

Kapitalposter

Når kapital strømmer ud af Danmark for at for at finansiere en fabrik i Brasilien, for at købe japanske obligationer eller for simpelthen at slippe af med danske kroner fordi de forventes at falde i værdi, udbydes der danske kroner (og efterspørges udenlandsk valuta), hvilket presser prisen på kroner ned. Under valutakriser, hvor kapitalen flygter hovedkuls af frygt for en depreciering, vil denne udstrømning i sig selv forårsage en depreciering, dvs. en måske ubegrundet frygt skaber sin egen begrundelse. Omvendt styrkes kronen, når kapital strømmer til Danmark, dvs. når yen, dollars og pund står i kø for at blive omvekslet til kroner; efterspørgslen efter kroner stiger og deres pris går op.

Er en stærk valuta så en fordel eller en ulempe for et land, f.eks. Danmark?

Det er en fordel, fordi udenlandske investorer da har tillid til kronen. De er villige til at give os lån til en rimelig rente, fordi risikoen for depreciering er lille. Kapitaltilstrømningen øges.

På den anden side er det en ulempe, fordi en høj kroneværdi betyder at danske varer er dyre for udlændinge; et B&O fjernsyn til 10.000 kr bliver dyrere for udlændinge, så det bliver sværere at eksportere fjernsyn. Omvendt bliver en amerikansk bil til US$50.000 billigere, målt i danske kroner. Danmarks konkurrenceevne er dårlig, hvilket kan give et underskud på de løbende poster og dermed kapitaludstrømning.

Hvad kan regering og nationalbank gøre, hvis den ønsker at styrke den danske krone, f.eks. under en dramatisk valutakrise, hvor kapitalen flygter fra landet og dermed presser kroneværdien ned?

Der er flere muligheder:

1) Regeringen kan indføre kapitalkontrol, altså direkte begrænse eller forbyde kapitaleksport. Dette var et væsentligt instrument under Bretton Woods systemet, men det er i strid med det herskende nyliberale system, der sikrer kapitalen fri bevægelighed.

2) Regeringen kan indføre importkontrol, således at der kræves tilladelse til at købe udenlandsk valuta; derved begrænses valutaudgifterne og kronen styrkes. Dette var systemet i Vesteuropa i 1950'erne, hvor den sparsomme udenlandske valuta (dollar) reserveredes til den nødvendige import (råvarer etc. til industrien), mens import af luxusvarer begrænsedes stærkt. Nyliberalismen vender sig naturligvis også mod dette instrument.

3) Regeringen kan devaluere. Umiddelbart indebærer dette, at forsøget på at styrke kronen er opgivet, og i en egentlig valutakrise er det en kapitulationserklæring for regeringen (og betyder et kapitaltab for den fremmede kapital der er placeret i landet). Under roligere forhold er formålet imidlertid at styrke konkurrenceevnen og derigennem - håber man - valutaens værdi. Det afgørende er om de udenlandske investorer (og konkurrenter) ser den billigere valuta som en fordel eller et svaghedstegn; på samme måde som det er en fordel for forbrugeren, hvis en ost bliver billigere - med mindre dette er tegn på at osten er fordærvet. Ulempen ved en devaluering er under alle omstændigheder at de dyrere importvarer, målt i kroner, afføder en generel inflation, hvilket kan neutralisere forbedringen i konkurrenceevnen.

Disse tre klart politiske indgreb i valutamarkedet kaldes valutapolitik.

4) Videre kan valutaudgifterne søges begrænset af handelspolitiske indgreb, typisk højere toldsatser. F.eks. indførte USA en ekstratold på 10% i 1971, for at modvirke at dollaren faldt for meget i værdi, efter at USA opgav det faste værdiforhold til guldet.

5) Den officielle rente (diskontoen) kan hæves, hvilket normalt ses i forbindelse med en valutakrise. Den høje rente betyder at det bliver mere tillokkende for den udenlandske kapital at blive i Danmark. For deciderede spekulanter bliver det dyrere at låne kroner med henblik på at omveksle dem med udenlandsk valuta, i forventning og håb om at kronen devalueres, således at der kan høstes en kapitalgevinst, når lånet tilbagebetales. Eksempel: Spekulanten låner 1 mio. kroner, som sælges for £100.000; efter en devaluering på 10% kan lånet indfris for £90.000, hvilket giver en profit på £10.000; det er klart at et sådant udsalg af kroner i sig selv hjælper med til at fremkalde det ønskede resultat, nemlig at kronen mister værdi.

Renteinstrumentet er et pengepolitisk indgreb. Ulempen ved rentestigningen er at det bliver dyrere for danske virksomheder at låne og dermed finansiere produktionen. Prisen for at beskytte valutaen gennem en højere rente er derfor en nedgang i produktion, beskæftigelse og indkomst, men når landet bliver fattigere, importerer det mindre, hvilket jo tenderer mod at styrke valutakursen.

I et system med politisk kontrollerede valutastrømme (Vesteuropa i 1950'erne) kunne man føre en differentieret rentepolitik, således at det hjemlige erhvervsliv betalte en lav rente, til gavn for beskæftigelsen, mens den udenlandske kapital lokkedes med en høj rente. Det kan man ikke mere; den frie konkurrence på kapitalmarkedet betyder at der kun er én rentesats (for lån med samme risiko og længde).

6) Regeringen kan stramme finanspolitikken ved at reducere de offentlige udgifter (nyliberalistisk tiltag) eller hæve skatterne, således at et underskud på statsbudgettet elimineres. Sigtet er at dæmpe den økonomiske aktivitet for derved at mindske importen. Ulempen ved et sådant indgreb er naturligvis den øgede arbejdsløshed, hvortil kommer at det er et mere langsigtet indgreb, som sjældent er tilstrækkeligt i en akut valutakrise.

7) Endelig kan regeringen gennemføre mere omfattende politisk-økonomiske strukturtilpasningsreformer («structural adjustment reforms»). Sigtet er her mere generelt at gøre landets økonomi «sundere», set med de udenlandske investorers øjne. I de senere års valutakriser har den Internationale Valutafond (IMF) krævet sådanne reformer som betingelse for at yde lån, dvs. for at modvirke kapitalflugten ved at pumpe ny kapital ind i landet. Regeringen skulle trække sig tilbage fra finanssektoren ved at undlade at regulere og støtte bankerne, den skulle afskaffe tilbageværende kontrol med de internationale kapitalbevægelser og f.eks. tillade større udenlandsk eje af landets virksomheder og den skulle generelt satse på en åben, eksportorienteret økonomisk politik. Kort sagt liberalisering og deregulering, altså mindre politisk - demokratisk - magt over økonomien. Håbet er at den større frihed for kapitalen vil gøre landet mere tillokkende for de udenlandske investorer.

Nyliberal politik består i en kombination af de tre sidstnævnte instrumenter (pengepolitik, finanspolitik og strukturtilpasningsreformer).

Sidst ajourført: 16/1 2004

Læst af: 134.697